AEAT MODELO 303

MANERAS DE PROCEDER A PRESENTAR LA DECLARACIÓN:

1. Las PERSONAS FÍSICAS, no obligadas a utilizar certificado electrónico, podrán presentar sus declaraciones mediante la utilización de la Cl@ve PIN o mediante la presentación del formulario del modelo 303 impreso (generado mediante la utilización del servicio de impresión ubicado en la Sede Electrónica).

ATENCIÓN: en el primer trimestre de 2016, la presentación mediante PIN24H requerirá que el pago se efectúe a través de domiciliación bancaria. El plazo de presentación con domiciliación bancaria será del 1 al 15 de abril.

2. Las ENTIDADES, NO OBLIGADAS A CERTIFICADO ELECTRÓNICO, podrán presentar su declaración, mediante la presentación del formulario del modelo 303 impreso (generado mediante la utilización del servicio de impresión ubicado en la Sede Electrónica).

3. OBLIGADOS A LA UTILIZACIÓN DE UN CERTIFICADO ELECTRÓNICO reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003: Las Administraciones Públicas, aquellos obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de la Unidades de Gestión de Grandes Empresas, los obligados tributarios cuyo período de liquidación coincida con el mes natural, y las entidades que tengan la forma jurídica de sociedad anónima o sociedad de responsabilidad limitada, están obligadas a la presentación electrónica por Internet con un certificado electrónico reconocido (certificado electrónico o DNI-e).

PLAZO DE PRESENTACIÓN:

Autoliquidaciones trimestrales:

- Del 1 al 20 del mes siguiente al período de liquidación (abril, julio, octubre).

- La autoliquidación del cuarto trimestre se presentará del 1 al 30 de enero. Junto con la autoliquidación del cuarto trimestre ha de presentarse también el resumen anual modelo 390.

Autoliquidaciones mensuales:

- Del 1 al 20 del mes siguiente al período de liquidación.

- La autoliquidación correspondiente al mes de diciembre se presentará del 1 al 30 de enero, junto con la declaración-resumen anual modelo 390.

CUESTIONES GENERALES

OBLIGADOS A DECLARAR EN EL MODELO 303

Utilizarán el modelo 303:

- Aquellos sujetos pasivos cuyo período de liquidación coincida con el trimestre natural, incluidas las personas o entidades que apliquen el Régimen especial simplificado regulado en el Capítulo II del Título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Aquellos cuyo período de liquidación coincida con el mes natural, de acuerdo con lo establecido en los apartados 1º, 2º y 3º del artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido.

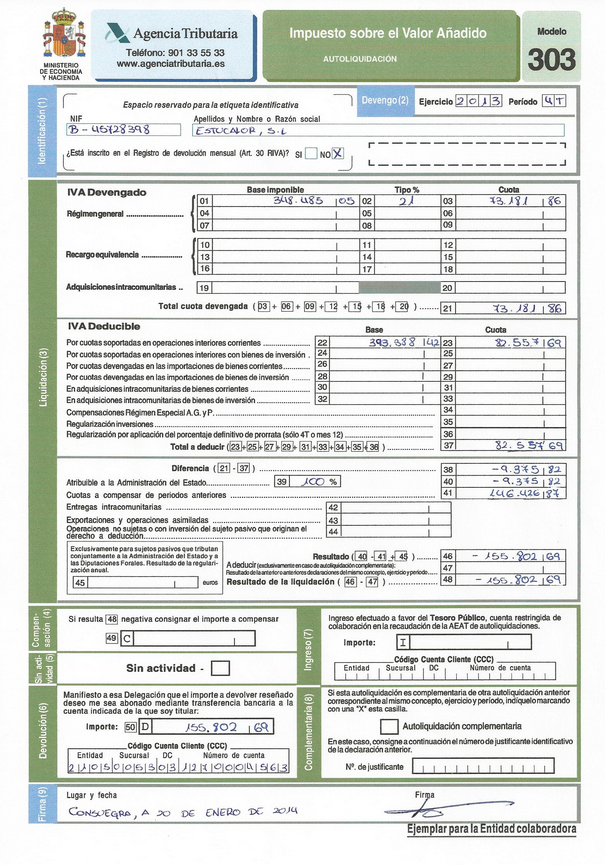

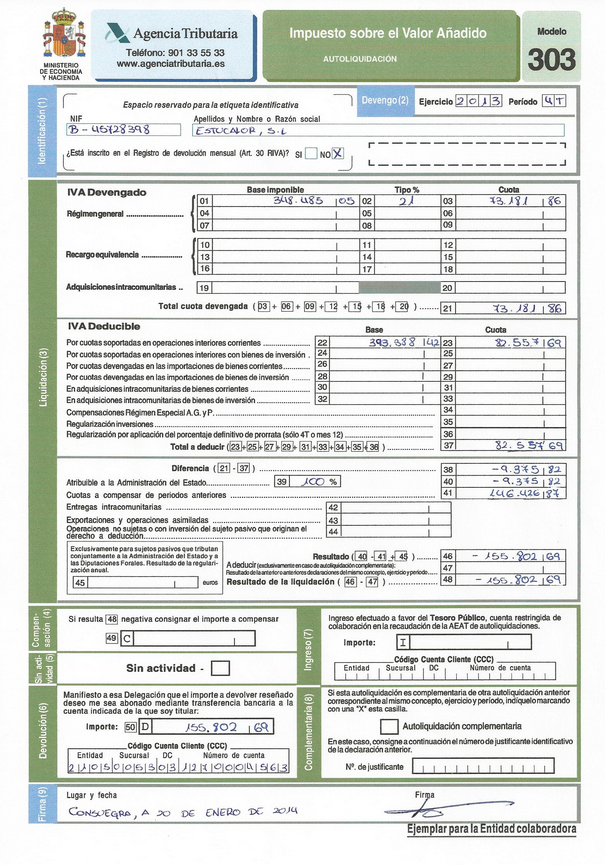

Declaración "a ingresar"

La declaración será "a ingresar" si el resultado de la liquidación (casilla 71) es positivo y se efectúa el ingreso efectivamente.

Declaración "con solicitud de devolución"

La declaración será "con solicitud de devolución" si el resultado de la liquidación (casilla 71) es negativo y solicita devolución.

Las declaraciones con solicitud devolución, que no correspondan al último período de liquidación del ejercicio (mensual o trimestral), únicamente se podrán tramitar como tales si el declarante es un sujeto pasivo inscrito en el Registro de devolución mensual (artículo 30 RIVA).

Declaración "a compensar"

La declaración será "a compensar" si el resultado de la liquidación (casilla 71) es negativo y no solicita devolución.

Declaración "resultado cero”

La declaración será "resultado cero" cuando el resultado de la liquidación sea cero.

Declaración “sin actividad"

La declaración será "sin actividad" cuando no se hayan devengado ni soportado cuotas durante el período declarado.

IDENTIFICACIÓN

Consignará los datos identificativos del sujeto pasivo. Asimismo, deberá consignar si concurre alguna de las siguientes situaciones:

- Si está inscrito en el Registro de devolución mensual.

- Si tributa exclusivamente en régimen simplificado.

- Si se trata de una autoliquidación conjunta (artículo 71.6 del RIVA)

- Si ha sido declarado en concurso de acreedores en el período al que corresponde la autoliquidación, en cuyo caso deberá:

Consignar la fecha dentro del periodo de liquidación en que se dictó el auto de declaración de concurso (día, mes y año).

Consignar si la autoliquidación incluye los hechos imponibles producidos en el propio período de liquidación con anterioridad a la declaración de concurso (preconcursal) o si incluye los hechos imponibles posteriores (postconcursal).

- Si ha optado por el régimen especial del criterio de Caja (art. 163 undecies LIVA) o es destinatario de operaciones a las que se aplique el citado régimen especial, deberá marcar las casillas correspondientes.

- Si el sujeto pasivo opta por la aplicación de la prorrata especial de acuerdo con lo previsto en el artículo 103.Dos.1º de la LIVA deberá marcar la casilla correspondiente. Asimismo, también deberá marcar la casilla correspondiente cuando opte por la revocación de la aplicación de la prorrata especial de acuerdo con lo previsto en el artículo 103.Dos.1º de la LIVA.

Importante: únicamente procederá la presentación de autoliquidación complementaria cuando ésta tenga por objeto regularizar errores u omisiones de otra declaración anterior que hubieran dado lugar a un resultado inferior al debido. Por consiguiente, de la autoliquidación complementaria deberá resultar un importe a ingresar superior al de la autoliquidación anterior, o bien una cantidad negativa, a compensar en las siguientes autoliquidaciones, o a devolver inferior a la anteriormente determinada.

La rectificación por cualquier otra causa de autoliquidaciones presentadas anteriormente no dará lugar a la presentación de autoliquidaciones complementarias, sin perjuicio del derecho del contribuyente a solicitar de la Administración tributaria la rectificación de las mismas cuando considere que han perjudicado de cualquier modo sus intereses legítimos o que su presentación ha dado lugar a la realización de ingresos indebidos, de conformidad con lo establecido en los artículos 120.3 y 221.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria (BOE del 18), siempre que no se haya practicado por la Administración tributaria liquidación definitiva o liquidación provisional por el mismo motivo ni haya transcurrido el plazo de cuatro años a que se refiere el artículo 66 de la citada Ley General Tributaria.

No obstante, hay que advertir que el sujeto pasivo puede proceder a la rectificación sin necesidad de presentar autoliquidación complementaria en los términos previstos y en los supuestos admitidos en el artículo 89.Cinco de la Ley reguladora del IVA.

En la autoliquidación complementaria se harán constar con sus cuantías correctas todos los datos a que se refieren las casillas del modelo 303, que sustituirán por completo a los reflejados en idénticas casillas de la declaración anterior.

Las autoliquidaciones complementarias deberán formularse en el modelo oficial que estuviese vigente en el ejercicio y período a que corresponda la declaración anterior.

|

|