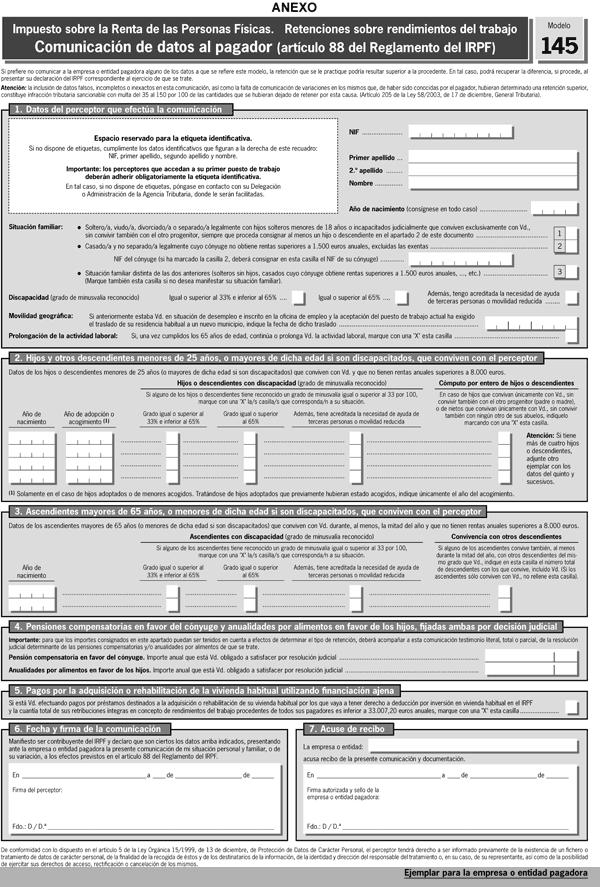

MODELO 145

Seguramente si alguna vez has tenido un trabajo o has trabajado por cuenta ajena , te hayan echo la presentación del modelo número 145. Lo que se puede apreciar y leer a simple vista en dicho documento en su encabezado ,es lo referente al artículo 88 del reglamento del IRPF, el cual pone en nuestro conocimiento que los contribuyentes tendrán el deber de poner en conocimiento al encargado de los pagos, la situación de carácter personal y familiar que tiene que ver con la cantidad exenta de retención, en la elección del tipo de retención o en los procesos regulativos del mismo , teniendo la obligación el encargado de los pagos asimismo de cpreservar dicho conocimiento correctamente firmado.

Este tipo de comunicación de todas de los motivos de carácter personal, no es necesaria, pero si aconsejable, poruqe si continuamos con la lectura del modelo 145, hace referencia aque si no procedemos a poner en conocimiento de la empresa o entidad encargada de los pagos antes mencionados , de los datos correspondientes a este determinado modelo, la retención del IRPF que se generará podría ser mayor a la procedente, siendo recuperable dicha diferencia, al realizar la correspondiente presentación de la declaración del IRPF que corresponda al ejercicio mencionado.

Hay que tener cuidado, porque de esta manera nos lo detalla el modelo 145 si continuamos con la lectura del mismo, si lo cumplimentamos con datos no verídicos, erróneos o inexactos en esta comunicación, además de la carencia de comunicación de cambios en los mismos que, de sabrese por el encargado de los pagos , hubieran generado una retención mayor, cometeríamos o una infracción tributaria la cual sería perfectamente sancionable con una multa del 35 al 150 por 100 de las cantidades que se hubieran dejado de retener por esta causa. (Artículo 205 de la Ley 58/2003, de 17 de diciembre, General Tributaria).

¿Cuándo se ha de efectuar el conocimiento de datos al encargado de los pagos?

Se ha de poner en conocimiento los datos al encargado de los pagos antes del primer día de cada año natural , o al comienzo de la relación del contrato, teniendo en cuenta la situación personal y familiar que según nuestras previsiones se puedan dar en estas dos últimas fechas, teniendo en cuenta que, de mo proceder lo citado en las fechas pertinentes, se ponga en conocimiento su cambio asl encargado de los pagos. No es necesarioproceder en cada ejercicio el poner en conocimiento los datos al pagador, mientras que no se produzcan cambios en los motivos o causas personales y familiares del contribuidor.

Los cambios en las causas y motivos de carácter personal y familiar que se den durante el año y que tengan como consecuencia uan retención inferior , se podrán poner en conocimiento para que se regularice según lo establecido en el artículo 87 del presente Reglamento y tendrán consistencia a partir de la fecha de puesta en conocimiento, si se da el caso de que resten mínimo, cinco días para la emisión de las nóminas pertinentes.

Cuando se den cambios en los motivos personales y familiares que puedan generar un mayor tipo de retención, el contribuyente lo pondrá en conocimiento para regularizarlo según loprevisto en el artículo 87 del Reglamento del IRPF en un periodo de tiempo de de diez días , a partir de que se den dichas situaiones o cambios y se tomará en consuideración en la primera nómina a emitir después de dicha puesta en conocimiento, si se da el caso de que resten, como mínimo, cinco días para la elaboración de la nómina.

Además se podrá poner en conocimiento al encargado de los pagos , en las ocasiones que se requiera el interés por aplicar de tipos de retención mayores a los estipulados, dándose como mínimo cinco días antes a la elaboración de las nóminas pertinentes.

Cálculo de la retención del IRPF aplicable

Este determinado modelo 145, se podrá tomar como referencia para calcular la retención que nos corresponda y sea aplicable, por esta razón es de mucha importancia, tener en nuestro poder un excelente programa para gestionar nuestro trabajo, que nos porporcione on exactitud la retención inicial y calcule nuevamente esta en base a los cambios comunicados por los empleados a lo largo del ejercicio.

Calcular dichas retenciones de forma correcta, el algo fundamental e imprescindible, ya que si no realiza de forma correcta y precisa,podremos ser sancionados si procedemos s retener menos, o que estemos alterando las nómina de los empleados con una retención mayor, si se da la situación de pagar de más, podremos optar a la recuperación de dichas cantidades o cargos cuplimentando la declaración de la renta si sale a devolver.

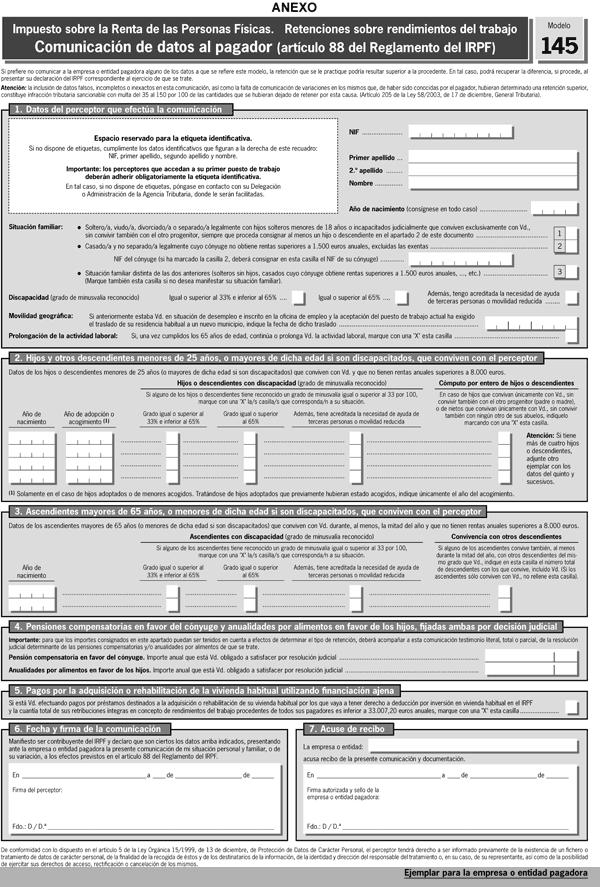

EJEMPLO DE MODELO 145

|

|